Каждый ИП обязан своевременно производить перечисление налоговых платежей. Однако для тех предпринимателей, которые только начинают свою деятельность, государство разработало своеобразный бонус – возможность не платить налог на доходы в течение двух лет. Рассмотрим, как же воспользоваться этими налоговыми каникулами.

Такая льгота дает возможность экономии на налоговых перечислениях в течение двух лет с момента регистрации, следовательно, ИП сможет сэкономить и большую сумму потратить на развитие. Разберем, кому положены налоговые каникулы по законодательству.

ИП, чтобы получить такой бонус, должен соответствовать таким условиям:

- Момент регистрации должен быть позднее, чем сами каникулы появились в вашем регионе.

- Выбранные налоговые режимы – ПНС или упрощенка.

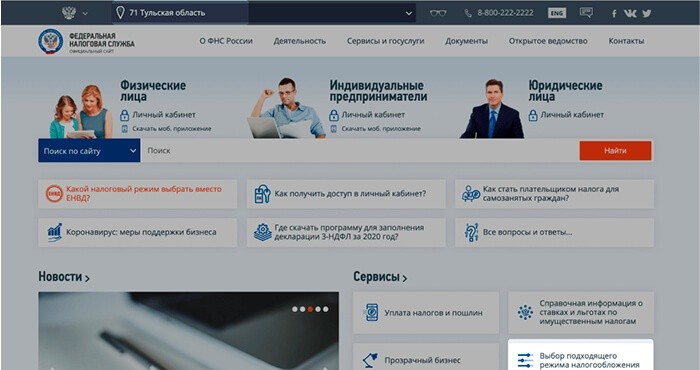

- Определенные сферы деятельности: оказание услуг, производство, наука. Более точный перечень доступных сфер в вашем регионе вы сможете узнать на ресурсе ФНС.

- Доход по данным отраслям должен быть 70% и более от совокупной доходности ИП.

В отдельных регионах имеются ограничения, касающиеся количества работников или получаемого дохода. Важно, что каникулы позволяют не производить перечислений только налога на доходы, прочие обязательные платежи (НДФЛ, земельный, транспортный, имущественный налоги и страховые взносы) остаются за предпринимателем.

Воспользоваться налоговым бонусом несложно. Если вы регистрируетесь по УСН, то дополнительные документы подавать не требуется, режим каникул подключается автоматически. Следовательно, платить налог на доход не нужно, в подаваемой декларации указывается реальная сумма доходов, а налоговая ставка отмечается 0%. При покупке патента ставка 0% указывается в заявлении. Оплачивать патент не требуется, подавать декларацию при таком налоговом режиме не нужно. В заявлении на покупку патента указывается ставка налога 0%, регион и сферу деятельности.

Бывает так, что предприниматель не знал, что имеет право на налоговые льготы и уже произвел оплату налога на доходы. В этом случае денежные средства можно вернуть. При системе УСН в конце отчетного периода подается декларация, в которой налоговая ставка указывается 0%, а также прикладывается пояснение, в котором прописывается, что предприниматели имел право на налоговые каникулы, но не воспользовался им. Также следует приложить заявление на возврат переплаты. Если же декларация уже сдана, допустимо подавать уточненную версию.

При работе по патентной системе подается заявление в свободной форме, в котором важно пояснить причины появления переплаты. К нему прикладывается заявление на возврат денег, в декларации необходимости нет.